ماده ۱۰۳ قانون مالیات های مستقیم؛ معافیتها و جرائم آن

ماده ۱۰۳ قانون مالیات های مستقیم از مادههای کلیدی در تنظیم مقررات مالیاتی و حق الوکالهها است. این ماده نحوه محاسبه مالیات حق الوکاله و الزامات قانونی را مشخص میکند. در ادامه تجزیه و تحلیل و نحوه محاسبه مالیات حق الوکاله را بررسی میکنیم.

تفسیر ماده ۱۰۳ قانون مالیات های مستقیم

ماده ۱۰۳ قانون مالیات های مستقیم به نحوه محاسبه مالیات حق الوکاله وکلا اشاره دارد. مالیات حق الوکاله نوعی مالیات بر درآمد است که وکلا موظفاند از درآمد خود کسر کرده و به سازمان امور مالیاتی پرداخت کنند. این مالیات بهصورت درصدی از مبلغ حق الوکاله تعیین میشود و برای پرداخت آن باید تمبر مالیاتی روی قرارداد وکالت الصاق و باطل شود. مالیات حق الوکاله نشاندهندهٔ تعهد حرفهای وکلا به رعایت قوانین مالیاتی و سهم آنان در تحقق عدالت مالیاتی است.

متن ماده ۱۰۳ قانون مالیات های مستقیم

وکلای دادگستری و کسانی که در محاکم اختصاصی وکالت میکنند، مکلفاند در وکالتنامههای خود رقم حق الوکالهها را قید کنند و معادل پنج درصد (۵٪) آن را بابت علیالحساب مالیاتی روی وکالتنامه تمبر الصاق و ابطال کنند که در هر حال مبلغ تمبر حسب مورد نباید کمتر از میزان مقرر باشد. در ماده ۱۰۳ قانون مالیات های مستقیم، انواع مختلف دعاوی و نحوه محاسبه مالیات برای هر نوع دعوی توضیح داده شده است.

بندهای اصلی ماده ۱۰۳ قانون مالیات های مستقیم به شرح زیر است:

دعاوی مالی

در دعاوی مالی، مالیات به میزان ۵ درصد از مبلغ حق الوکاله در هر مرحله از دادرسی مالیاتی تعیین میشود. این بدین معناست که در هر مرحله از رسیدگی به پرونده، وکیل موظف است ۵ درصد از مبلغ حق الوکاله را به عنوان مالیات پرداخت کند. این مالیات باید بر روی وکالتنامه به صورت تمبر الصاق و باطل شود.

دعاوی غیر مالی و کیفری

در صورتی که موضوع وکالت مالی نباشد (مثلاً دعاوی کیفری یا غیرمالی) یا نیاز به تعیین بهای خواسته نباشد، مالیات به صورت حداقل ۵ درصد از مبلغ حق الوکاله تعیین شده در آییننامه حق الوکاله در هر مرحله محاسبه شود. برای دعاوی کیفری که در آنها میزان حق الوکاله توسط دادگاه تعیین میشود، این درصد معتبر و اعمال میشود.

دعاوی کیفری

در دعاوی کیفری که موضوع آن ادعای خصوصی مالی است به طور مثال خسارت یا جبران ضرر مالی، در این صورت مالیات به میزان ۵ درصد از حق الوکاله در نظر گرفته شده برای دعاوی مالی محاسبه میشود.

بیشتر بخوانید: ماده ۱۶۳ قانون مالیات های مستقیم

اختلافات مالی در مراجع غیر قضایی

در بند د ماده ۱۰۳ قانون مالیات های مستقیم، اختلافات مالیاتی و سایر اختلافات مالی که در مراجع غیر قضایی مانند اختلافات مالیاتی یا عوارض شهرداریها و سازمانهای دولتی حل و فصل و رسیدگی میشود، مالیات به شکل درصدهای مختلفی براساس میزان اختلاف به شکل زیر محاسبه میشود:

- حد نصاب طبقه اول حق الوکاله مراجع اختصاصی غیر قضایی تا مبلغ ۴۰۰,۰۰۰,۰۰۰ ریال مابهالتفاوت اختلاف ۵ درصد

- نسبت به مازاد ۴۰۰,۰۰۰,۰۰۰ ریال تا ۱,۲۰۰,۰۰۰,۰۰۰ ریال مابه التفاوت اختلاف ۴ درصد

- مازاد بر مبلغ ۱,۲۰۰,۰۰۰,۰۰۰ ریال ما به التفاوت اختلاف ۳ درصد

به عنوان مثال فرض کنید اختلاف مالی در یک مرجع غیرقضایی به این صورت است که مالیات ابرازی ۳,۰۰۰,۰۰۰,۰۰۰ ریال و مالیات تشخیصی ۴,۵۰۰,۰۰۰,۰۰۰ ریال باشد . در این صورت محاسبه حق تمبر مالیاتی به شرح زیر خواهد بود:

۱. محاسبه اختلاف مالیات ابرازی و مالیات تشخیصی

۱,۵۰۰,۰۰۰,۰۰۰ = ۳,۰۰۰,۰۰۰,۰۰۰ – ۴,۵۰۰,۰۰۰,۰۰۰

۲. محاسبه حق تمبر بر اساس نصابهای ماده ۱۰۳ قانون مالیات های مستقیم

۲۰,۰۰۰,۰۰۰ = ٪۵ * ۴۰۰,۰۰۰,۰۰۰

۳۲,۰۰۰,۰۰۰ = ٪۴ * (۴۰۰,۰۰۰,۰۰۰ – ۱,۲۰۰,۰۰۰,۰۰۰)

۹,۰۰۰,۰۰۰ = ٪۳ * (۱,۲۰۰,۰۰۰,۰۰۰ – ۱,۵۰۰,۰۰۰,۰۰۰)

۳. جمع مبلغهای محاسبه شده

۶۱,۰۰۰,۰۰۰ = ۹,۰۰۰,۰۰۰ + ۳۲,۰۰۰,۰۰۰ + ۲۰,۰۰۰,۰۰۰

۴. در نهایت، ضرب مجموع مبالغ محاسبه شده در ۵ درصد

۳,۰۵۰,۰۰۰ = ٪۵ * ۶۱,۰۰۰,۰۰۰

نحوه محاسبه تمبر مالیاتی وکلا

بر اساس ماده ۱۰۳ قانون مالیاتهای مستقیم، وکلا باید برای هر پرونده، ۵ درصد از حقالوکاله را بهعنوان مالیات علیالحساب پرداخت کنند. این مبلغ با ابطال تمبر مالیاتی بر روی وکالتنامه پرداخت میشود.

علاوه بر مالیات علی الحساب، وکلا موظف هستند ۵ درصد دیگر از حقالوکاله را به عنوان سهم کانون وکلای دادگستری و صندوق حمایت از وکلا و کارگشایان پرداخت کنند. این مبلغ به صورت زیر تقسیم میشود:

- ۱.۲۵ درصد (یکچهارم از ۵ درصد) به کانون وکلای دادگستری تعلق میگیرد.

- ۲.۵ درصد (نیمی از ۵ درصد) به صندوق حمایت از وکلا اختصاص پیدا میکند.

- ۱.۲۵ درصد از ۵ درصد باقیمانده بسته به نوع وکالت معمولا به مرکز وکلای قوه قضاییه اختصاص پیدا میکند.

بهطور مثال فرض کنید، حقالوکاله یک پرونده ۱۰۰ میلیون ریال باشد:

مالیات علیالحساب: ۵٪ × ۱۰۰,۰۰۰,۰۰۰ = ۵،۰۰۰،۰۰۰ ریال (تمبر مالیاتی)

سهم کانون و صندوق: ۵٪ × ۱۰۰,۰۰۰,۰۰۰ = ۵،۰۰۰،۰۰۰ ریال

از این ۵،۰۰۰،۰۰۰ ریال:

- ۱،۲۵۰،۰۰۰ ریال (۱.۲۵٪) برای کانون وکلا

- ۲،۵۰۰،۰۰۰ ریال (۲.۵٪) برای صندوق حمایت

جمع کل پرداختی: ۱۰,۰۰۰,۰۰۰ ریال (۵،۰۰۰،۰۰۰ تمبر + ۵،۰۰۰،۰۰۰ سهم کانون و صندوق)

نکته مهم |

به این نکته توجه داشته باشید که وکلا موظف هستند برای هر پرونده مالیاتی، ۱۰ درصد (۵٪ مالیات + ۵٪ کانون و صندوق) از حقالوکاله را به عنوان تمبر مالیاتی وکلا پرداخت کنند.

تبصره ۱ ماده ۱۰۳ قانون مالیات های مستقیم

این تبصره بیان میکند در صورت عدم رعایت شرایط و مقررات ماده ۱۰۳ وکالتنامه در دادگاهها و مراجع قانونی قابل قبول نخواهد بود. البته استثنائی را برای وکالتهای صادر شده از طرف وزارتخانهها، مؤسسات دولتی، شرکتهای دولتی، شهرداریها و مؤسسات وابسته به دولت و شهرداریها در نظر گرفته است. در این موارد، به دلیل ماهیت خاص و ویژگیهای این نوع وکالتها، نیازی به رعایت مقررات ابطال تمبر روی وکالتنامه نیست. تبصره ۱ بهطور خاص برای تضمین اعتبار وکالتها و همچنین تسهیل فرآیندهای قانونی نهادهای دولتی طراحی شده است.

بیشتر بخوانید: مالیات حقوق ۱۴۰۴

تبصره ۲ ماده ۱۰۳ قانون مالیات های مستقیم

این تبصره به طور خاص به نحوهٔ پرداخت مالیات توسط نهادهای دولتی در ارتباط با حق الوکاله اشاره دارد. وزارتخانهها و مؤسسات و شرکتهای دولتی و شهرداریها موظفند ۵ درصد از مبالغ پرداختی بابت حق الوکاله را از وکیل کسر کرده و به عنوان علیالحساب مالیات پرداختی به سازمان امور مالیاتی تا پایان ماه بعد پرداخت کنند.

معافیت ماده ۱۰۳ قانون مالیاتهای مستقیم

در پاسخ به این سوال که چه کسانی نیاز به پرداخت حق تمبر ندارند و از این موضوع مستثنی هستند باید گفت موارد استثنا در ماده ۱۰۳ قانون مالیات های مستقیم که نیاز به ابطال حق تمبر نیست و وکالت نیاز ندارد، عبارتند از:

- حقوق بگیر: طبق بند ماده ۱۰۳ کارمندان مودی که اسم آنها در لیست بیمه یا لیست مالیات حقوق به عنوان کارمند استخدامی ثبت شده است.

- اشخاص درجه یک مودی: پدر، مادر، برادر، خواهر، دختر، پسر، نواده و همسر مودی.

- مطابق تبصره ۲ ماده ۱۰۳ قانون مالیات های مستقیم در مورد وزارتخانهها و مؤسسات دولتی و شهرداریها، وکیل نیاز به حق تمبر ندارد.

- مشاوران رسمی مالیاتی: مشاوران رسمی دارای کارت عضویت رسمی از جامعه مشاوران رسمی.

نکته مهم |

- مبلغ ۵٪ حق الوکاله را مؤسسات دولتی و شهرداریها باید به سازمان امور مالیاتی واریز کنند.

- در صورت تغییر وکیل پرونده، وکیل جدید نیازی به ابطال حق تمبر روی پروندهای که قبلاً حق تمبر آن پرداخت شده است، ندارد.

- در کلیهٔ مراحل رسیدگی، فقط یک مرتبه حق تمبر پرداخت میشود و نیازی به پرداخت حق تمبر در مراحل بعدی نیست.

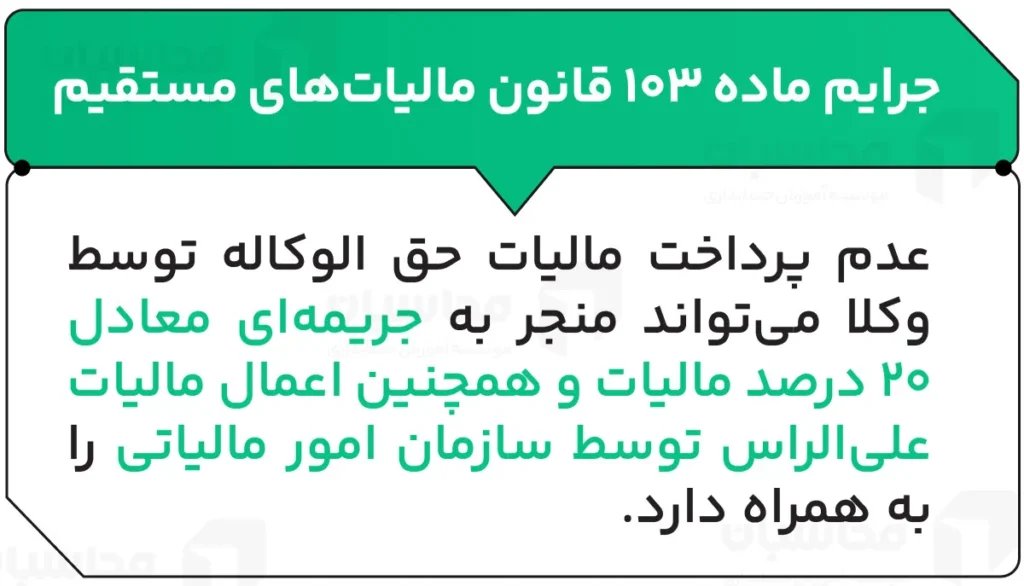

جرایم ماده ۱۰۳ قانون مالیاتهای مستقیم

عدم پرداخت مالیات حق الوکاله توسط وکلا منجر به جریمهای معادل ۲۰ درصد مالیات و همچنین اعمال مالیات علی الراس توسط سازمان امور مالیاتی را به همراه دارد.

جمعبندی

ماده ۱۰۳ قانون مالیات های مستقیم به صورت کلی به تنظیم مقررات مالیاتی برای حق الوکالهها و وکالتنامهها پرداخته است و مانند سایر مالیات های مستقیم که از منشأ درآمد مشاغل مختلف هستند، باید در زمانهای مقرر شده به سازمان امور مالیاتی پرداخت شود. وکلا باید درصد تعیین شده از هر دریافتی خود را به عنوان مالیات بپردازند، در غیر این صورت مشمول جرایم مالیاتی میشوند، البته استثناهایی هم وجود دارد که در آن نیازی به پرداخت مالیات نیست.

سوالات متداول

1. ماده ۱۰۳ قانون مالیاتهای مستقیم چیست؟

این ماده قانونی به پرداخت مالیات حق الوکاله توسط وکلا اشاره دارد. طبق این ماده وکلا موظفند 5 درصد از مبلغ حق الوکاله خود را به عنوان مالیات پرداخت کنند و تمبر مالیاتی مربوطه را باطل و الصاق کنند.

۲. چه کسانی موظف به پرداخت مالیات حق الوکاله هستند؟

تمام وکلای دادگستری و وکلای محضری، وزارتخانهها، مؤسسات و شرکتهای وابسته به دولت و شهرداریها که به وکیل خود حق الوکاله پرداخت میکنند، موظفند ۵ درصد از مبلغ حق الوکاله را به عنوان مالیات کسر کرده و به سازمان امور مالیاتی پرداخت کنند.

۳. میزان مالیات حق الوکاله چگونه محاسبه می شود؟

در دعاوی مالی ۵ درصد از مبلغ حق الوکاله، در دعاوی غیر مالی مبلغ تعیین شده توسط مراجع قضایی مبنای محاسبه است، در دعاوی کیفری 5 درصد از مبلغ تعیین شده برای حق الوکاله در هر مرحله، در دعاوی مراجع اختصاصی (غیر قضایی) به صورت پلکانی.

۴. جریمه عدم پرداخت مالیات حق الوکاله چقدر است؟

۲۰ درصد مالیات تعیین شده و اعمال مالیات به صورت علی الراس.

۵. معافیت مالیات حق الوکاله ماده ۱۰۳ قانون مالیات های مستقیم شامل چه کسانی است؟

همسر، والدین، فرزندان و نوههای موکل و کارمندان شخص مودی.

۶. چه زمانی مالیات حق الوکاله توسط مراجع قضایی تعدیل میشود؟

اگر مبلغ تعیینشده برای مالیات توسط مراجع قضایی کمتر یا بیشتر از مبلغ واقعی باشد، مدیران دادگاه موظف به بررسی موضوع هستند و باید حکم نهایی را به اداره مالیات ارائه کنند.

۷. آیا مالیات حق الوکاله شامل امور غیرقضایی میشود؟

بله، در موارد غیر قضایی مانند اختلافات مالیاتی و عوارض توسعه شهرداری هم مالیات حق الوکاله بر اساس مابهالتفاوت محاسبه شده و تمبر مربوطه باید باطل شود.

۸. حق تمبر وکلا شامل چه مواردی است؟

حق تمبر وکلا شامل دعاوی مالی، دعاوی غیر مالی و دعاوی اختلافات مالی است. دعاوی اختلافات مالی و عوارض شهرداری تا سقف ۱ میلیون تومان ۵٪ تا سقف ۳ میلیون تومان ۴٪ و بیشتر از ۳ میلیون تومان ۳٪ و ۵٪ هزینه ابطال تمبر است.

درود

سوالی دارم

اگر وکیل دادگستری مبلغ حق الوکاله را بطور کلی در قرارداد کتمان نماید و ننویسد و مبلغی ناچیز را اعلام کند که حقیقت نداشته و ندارد چه عواقبی بطور کلی در انتظار ایشان خواهد بود؟

بسیار عالی بود👏محاسبان همیشه بهترینی

توضیحات بسیار جامع و کامل👏👏👏