یکی از ماموریتهای اقتصادی دولتها این است که از طریق برنامههای اجرایی مختلف، سرمایههای خرد و کلان موجود در جامعه را به سمت بخش مولد اقتصاد، یعنی فعالیتهای تقویتکننده بخش تولیدی هدایت کنند. یکی از سیاستهای اقتصادی موثر در این زمینه، کاهش جذابیت بازارهای غیرمولد مثل طلا و ارز با اعمال مالیاتهای سختگیرانه و ایجاد شفافیت بیشتر بهمنظور جلوگیری از فعالیتهای سوداگری است.

در طرف مقابل، بازار سرمایه قرار دارد که یکی از مهمترین بسترهای تامین مالی است و در صورت رونق با ورود سرمایههای سرگردان، چرخ تولید به حرکت درآمده و به معنای واقعی رشد اقتصادی ایجاد میشود. بنابراین دولتها سعی میکنند با اعمال سیاستهای اقتصادی هدفمند، از جذابیت این بازارها کاسته و سرمایهگذاری در بازارهای مولد را افزایش دهند.

قانون مالیات بر عایدی سرمایه

مالیات بر عایدی سرمایه یا Capital Gains Tax که به اختصار CGT نامیده میشود، یکی از مهمترین منابع مالیاتی است که در کشورهای توسعهیافته از سالهای پیش وجود داشته است. همانطور که گفتیم، هدف دولتها و سیاستهای پولی آنها از اعمال این نوع مالیاتها، کاهش جذابیت بازارهای غیرمولد و فعالیتهای سوداگری مالی است تا سرمایههای مردم به بازارهای مولد هدایت شوند. مالیات بر عایدی سرمایه، نوعی از مالیات مستقیم است که از سود حاصل از فروش داراییهای غیرمولد دریافت میشود. در مورد مالیات بر عایدی سرمایه یک نکته مهم وجود دارد؛ این نوع مالیات با ارزش افزوده کاملا متفاوت است، چون مالیات بر ارزش افزوده نوعی از مالیات غیرمستقیم است که در حوزه فروش کالا و خدمات اخذ میشود.

نرخ مالیات بر عایدی سرمایه چقدر است؟

نرخ این مالیات هنوز به طور قطعی مشخص نشده است، اما در حال حاضر لایحه ای در مجلس در حال بررسی است که بر اساس آن، نرخ مالیات بر عایدی سرمایه بین 0 تا 40 درصد خواهد بود. این مالیات به طور پلکانی و معکوس سقوط میکند. به عبارت دیگر، نرخ مالیات بر عایدی سرمایه بر اساس مدت نگهداری از موضوع مالیات تعیین میشود. مثلاً اگر ملکی ظرف یک سال دوباره به فروش برسد، میزان مالیات بر عایدی سرمایه ۶۰ درصد خواهد بود، اما اگر ملک مورد نظر بیش از ۵ سال نگهداری شود، نرخ مالیات به ۵ درصد کاهش مییابد.

انواع مالیات بر عایدی سرمایه

مالیات بر عایدی خودرو

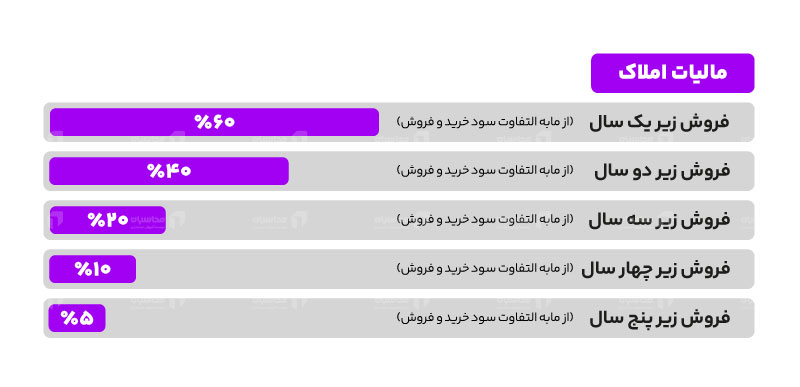

همانطور که بیان شد ، مالیات بر عایدی سرمایه ، نوعی مالیات است که دولت ، با هدف جلوگیری از سوداگری در برخی از بازارها، وضع کرده و از افرادی که به صورت مکرر و گسترده، معاملاتی انجام داده و سرمایه های خود را افزایش می دهند ، مالیاتی با این عنوان ، دریافت می کند .در ارتباط با مالیات بر عایدی خودرو می توان گفت نگهداری خودرو کمتر از یک سال شامل مالیات ۳۰ درصد از سود خواهد بود، اگر بین یک تا دو سال نگهداری شود ۲۰ درصد ، بیش از دو سال نگهداری شود ۱۰ درصد از سود و اگر بیش از سه سال نگهداری شود؛ معاف از مالیات عایدی سرمایه خواهد بود.

در موارد زیر از پرداخت مالیات بر عایدی سرمایه خودرو معاف هستید:

- اشخاص بالای 18 سالی که فقط یک وسیله نقلیه دارند، به شرط آنکه مدتزمان مالکیتشان بیش از یک سال باشد، از مالیات بر عایدی سرمایه خودرو معاف هستند.

- به تعداد اعضای خانوار در یک خانواده تا سقف ۴ خودرو معافیت مالیاتی تعلق میگیرد و اگر از این تعداد بیشتر شود، مالک خودروی اضافی باید مالیات پرداخت کند.

- خودرو با پلاک شخصی متعلق به شخص غیر تجاری بالای ۱۸ سال با دوره تملک بیشتر از ۲ سال، در صورتی که مالک خودرو پلاک شخصی دیگری نداشته باشد، معاف از مالیات است.

- خودرو با پلاک شخصی متعلق به شخص غیر تجاری بالای ۱۸ سال با دوره تملک بیشتر از ۲ سال، در صورتی که مالک خودرو پلاک شخصی دیگری نداشته باشد، معاف از مالیات است.

مالیات بر عایدی طلا و ارز

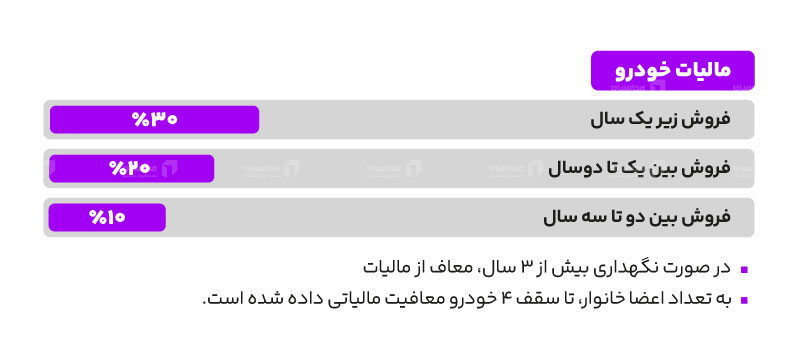

برای نگهداری طلا و ارز کمتر از یک سال مالیات ۳۰ درصدی برای آن لحاظ خواهد شد. اما بین یک تا دو سال مالیات آن ۲۰ درصد و اگر بیشتر از دو سال نگهداری شود ۱۰ درصد مالیات بر آن تعلق خواهد گرفت. اما شخص حقیقی که بالای ۱۸ سال باشد و میزان فروش آن معادل با ۲۰۰ گرم طلا ۱۸ عیار باشد معاف از مالیات بر سرمایه عایدی خواهد بود. البته برخورداری از این معافیت تا سقف مذکور است و شخص در پنج سال گذشته از این معافیت استفاده نکرده باشد. افرادی هم که کمتر از ۲۰۰۰ یورو داشته باشند که معادل ۲۴۰۰ دلار خواهد بود از پرداخت این مالیات معاف خواهند بود.

مالیات بر عایدی مسکن

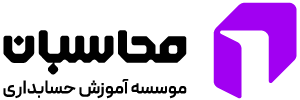

معروفترین منبع مالیات بر عایدی سرمایه که امروزه توجه بیشتر افراد جامعه را به خود جلب کرده، مالیات بر عایدی مسکن است. اگر یک ملک زیر یک سال به فروش برسد؛ میزان مالیات آن ۶۰ درصد از سود خواهد بود. اما در سال دوم ۴۰ درصد از سود، در سال سوم ۲۰ درصد از سود و در سال چهارم ۱۰ درصد از سود و اگر بعد از پنج سال به فروش برسد پنج درصد از سود، میزان مالیات آن خواهد بود.

در موارد زیر از پرداخت مالیات بر عایدی سرمایه مسکن معاف هستید:

- افراد بالای 18 سالی که تنها یک ملک با دوره تملک بیش از دو سال داشته باشند.

- هر شخص حقیقی به تعداد همسر و فرزند بالای ۱۸ سال خود که ملک مسکونی ندارند، میتواند تا سقف ۴ ملک با دوره تملک بیش از ۲ سال داشته باشد؛ برای برخورداری از این امتیاز، باید طی ۵ سال گذشته از این معافیت استفاده نشده باشد.

- انتقال ملک در قالب ارث، مهریه یا جهیزیه مشمول پرداخت این مالیات نمیشود.

- اراضی با کاربری کشاورزی شامل باغ و زمین زراعی خارج از حریم شهری به غیر از باغ ویلا، این داراییها معاف از مالیات بر عایدی سرمایه بوده و شرط استفاده از آن دوره تملک بیشتر از ۳ سال و انجام عملیات کشت در حداقل ۳ سال از دوره ۵ ساله منتهی به تاریخ فروش است.

- اولین معامله ملک بعد از گرفتن پروانه ساختمان تا قبل از دریافت گواهی اتمام عملیات ساختوساز مشروط به اینکه بیشتر از ۴ سال از تاریخ اخذ «اولین پروانه ساختمانی» نگذشته باشد و اولین انتقال املاک پس از دریافت گواهی اتمام عملیات ساختمانی، از دریافت مالیات بر عایدی سرمایه معاف است.

در قانون مالیات بر عایدی سرمایه به قدری معافیتهای مالیاتی لحاظ شده که فقط عده معدود و چند درصدی از جامعه، مشمول پرداخت این مالیات هستند. با توجه به اختلاف زیاد بین قیمت کارخانه و بازار خودروها، رانت و واسطهگری در این بازار به چشم میآید و برخی معتقدند قانون مالیات بر عایدی سرمایه میتواند این ماجرا را تعدیل کند.

بیشتر بخوانید: مالیات مهریه

قانون مالیات بر عایدی سرمایه چه زمانی اجرایی می شود؟

اجرای قانون مالیات بر عایدی سرمایه نیازمند ایجاد زیرساختهای اجرایی در ساختار اقتصادی است که طراحی و اجرای آن به عهده سازمان امور مالیاتی است و در حال حاضر، سازوکار اجرایی آن شامل فرمول دقیق محاسبات و روش پرداخت فراهم نیست؛ اما برای اجرای این قانون ۳ سال تنفس در نظر گرفته شده است که بعد از تصویب قانون (استقرار بستر اجرایی) شروع میشود. طی این مدت، مالکان اموال مذکور میتوانند دارایی خود را بدون پرداخت مالیات بر عایدی بفروشند.

طرح مالیات بر عایدی سرمایه

بر اساس ماده ۱۲ طرح مالیات بر عایدی سرمایه (مالیات بر تورم)؛ متن زیر به عنوان ماده (۴) به ذیل فصل اول باب دوم قانون مالیاتهای مستقیم الحاق میشود:

ماده۴: کلیه اشخاص غیرتجاری «انتقال دهنده عین» یا «واگذارکننده حق» در خصوص انتقال داراییهای زیر، در کلیه مناطق کشور از جمله مناطق آزاد تجاری–صنعتی و ویژه اقتصادی، مشمول مالیات بر عایدی سرمایه هستند:

- املاک با انواع کاربری و حق واگذاری محل؛

- انواع خودرو سواری دارای پلاک شخصی مشمول مقررات مربوط به شمارهگذاری؛

- انواع طلا، نقره، پلاتین و جواهرآلات؛

- انواع ارز؛

- انواع رمز پول و رمز دارایی؛

8 تبصره مهم مالیات بر عایدی سرمایه

تبصره ۱: در انتقال داراییهای موضوع بندهای (۱) و (۲) این ماده که مشمول مالیات موضوع این فصل میباشند «مالیات نقل و انتقال و حق واگذاری محل موضوع ماده (۵۹) این قانون» و «مالیات نقل و انتقال موضوع ماده (۳۰) قانون مالیات بر ارزش افزوده (مصوب ۰۲/ ۰۳/ ۱۴۰۰ با اصلاحات و الحاقات بعدی)» به عنوان مالیات تا یک سال علیالحساب محسوب میشود.

تبصره ۲: عایدی سرمایه حاصل از انتقال داراییهای موضوع بندهای (۱) و (۲) این ماده که با استفاده از تنظیم یا تنفیذ وکالتنامه بلاعزل انجام گیرد، بر اساس «صورتحساب الکترونیکی تنظیم یا تنفیذ وکالتنامه بلاعزل» موضوع بند (چ) ماده (۱۶ مکرر) قانون پایانههای فروشگاهی و سامانه مؤدیان، مشمول مالیات موضوع این فصل میشود و موکل اصلی یا موکلین بعدی (تنفیذکنندگان) وکالتنامه بلاعزل مسئول پرداخت مالیات متعلق هستند. آییننامه اجرایی این تبصره حداکثر شش ماه پس از لازمالاجرا شدن این ماده، توسط سازمان با همکاری سازمان ثبت اسناد و املاک کشور تهیه میشود و به تصویب هیئت وزیران میرسد.

تبصره ۳: پس از استقرار کارپوشههای غیرتجاری معاملات داراییهای موضوع این ماده که خارج از فعالیتهای شغلی است، صرفاً مشمول مالیات موضوع این فصل هستند و مشمول مالیات موضوع ماده (۹۳) این قانون نمیشوند.

تبصره ۴: اخذ مالیات موضوع این فصل مشروط به استقرار کارپوشههای غیرتجاری سامانه مودیان مالیاتی با رعایت مفاد قانون پایانه فروشگاهی و سامانه مؤدیان است و چنانچه تکلیف مذکور انجام نشود، سازمان مجاز به مطالبه و اخذ مالیات مذکور نیست. منظور از استقرار کارپوشه غیرتجاری در این فصل، فراهم نمودن زیرساختهای لازم توسط سازمان است به طوری که امکان صدور صورتحسابهای الکترونیکی توسط اشخاص موضوع بند (ج) ماده (۱۶ مکرر) قانون پایانههای فروشگاهی و سامانه مودیان فراهم شده باشد. مسئول تایید شرط فوق، وزیر امور اقتصادی و دارایی است.

تبصره ۵: در صورتی که درآمد یا وجوه دریافتی ناشی از فروش داراییهای موضوع بندهای (۳) و (۴) این ماده به اشخاص موضوع اجزاء (۳) و (۴) جزء (ج) ماده (۱۶مکرر) قانون پایانههای فروشگاهی و سامانه مؤدیان باشد، درآمد یا وجوه دریافتی مذکور مشمول مالیات بر عایدی سرمایه و در غیر این صورت کل درآمد یا وجوه دریافتی فوق با رعایت مفاد فصل ششم باب سوم قانون مالیاتهای مستقیم، مشمول مالیات موضوع ماده (۱۲۴) این قانون میشوند.

اشخاص غیرتجاری که داراییهای موضوع بند (۳) ماده (۴) این قانون را مستقیماً از اشخاص موضوع بندهای (۳) و (۴) جزء (ج) ماده (۱۶مکرر) قانون پایانههای فروشگاهی و سامانه مؤدیان خریداری کردهاند، در صورت فروش داراییهای مذکور به سایر اشخاص غیرتجاری، مشروط به ثبت انتقال دارایی مذکور از طریق کارپوشه غیرتجاری یا از طریق شرکتهای معتمد مالیاتی یا اشخاص موضوع بندهای (۳) و (۴) جزء (ج) ماده(۱۶مکرر) قانون پایانههای فروشگاهی و سامانه مؤدیان صرفاً مشمول مالیات بر عایدی سرمایه میشوند.

ثبت مذکور با درج شماره منحصربفرد مالیاتی صورتحساب الکترونیکی خرید اولیه، در حکم صدور صورتحساب الکترونیکی است و صورتحساب الکترونیکی مذکور به صورت خودکار به کارپوشه غیرتجاری خریدار منتقل میشود. خریدار مکلف است ظرف مدت سی روز از تاریخ درج صورتحساب الکترونیکی در کارپوشه غیرتجاری، نسبت به اعلام پذیرش یا عدم پذیرش این صورتحساب الکترونیکی اقدام کند. عدم اظهارنظر ظرف مدت مذکور به منزله عدم تأیید صورتحساب الکترونیکی مربوط می باشد.

تبصره ۶: مبنای محاسبه قیمت خرید داراییهای موضوع بند (۳) این ماده با دوره تملک کمتر از سه سال، قیمت درج شده در آخرین صورتحساب الکترونیکی خرید میباشد. در صورتی که دوره تملک دارایی فوق بیش از سه سال باشد، قیمت روز داراییهای مذکور در سه سال قبل یا مبلغ مندرج در صورتحساب الکترونیکی خرید، هر کدام که بیشتر باشد، مبنای محاسبه عایدی سرمایه است.

تبصره ۷: داراییهای بند (۴) این ماده در صورتی که نزد بانکها یا موسسات اعتباری غیربانکی ایرانی سپردهگذاری شده باشد، در دوره سپردهگذاری مشمول مالیات بر عایدی سرمایه نمیباشد.

تبصره ۸: آییننامه اجرایی در خصوص نحوه صدور صورتحساب الکترونیکی داراییهای موضوع بند (۵) این ماده، ظرف مدت شش ماه پس از تصویب این ماده توسط سازمان با همکاری با بانک مرکزی تهیه میشود و به تصویب هیئت وزیران میرسد.

نکته مهم

باید توجه نمود که سازمان امور مالیاتی در اجرای قانون پایانههای فروشگاهی و سامانه مودیان با مشکلات متعددی روبرو است که تصور میشود اجرای قانون مالیات بر عایدی سرمایه را نیز دچار مشکل نماید و یا تا مدت زمان نامعلومی مانند قانون مالیات بر خانههای خالی، مالیات بر خانهها و ویلاهای لوکس غیر قابل اجرا باشد.

به این مقاله چه امتیازی میدهید؟

- 1

- 2

- 3

- 4

- 5

میانگین امتیاز 0 از 5 (0 رای)

دیدگاهتان را بنویسید لغو پاسخ

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

سلام. به نظر من مالیات تراکنشها عملا سوداگری را هم پوشش میده و نیازی به اجرای قوانین متعدد نیست

سلام

نظر شما هم محترمه.