ارزش افزوده در متون حسابداری، اقتصاد و مالیاتی تعاریف متفاوتی دارد که این تعاریف شباهتها و تفاوتهایی را نسبت به یکدیگر دارند. برای اینکه بدانیم سازمان امور مالیاتی، معیار محاسبهی مالیات بر ارزش افزوده را چگونه محاسبه مینماید، باید با این تعاریف آشنایی داشته و آموزش مالیات را فرا بگیریم. در این مقاله به صورت کامل و جامع با تصاویر، ویدیو و پادکست توضیح داده ایم که ارزش افزوده چیست؟

ارزش افزوده چیست؟

مالیات بر ارزش افزوده که به عنوان VAT (Value Added Tax) شناخته شده یک مفهوم است که چندین دهه تجربیات مثبت در کشورهای مختلف را پشت سر گذاشته و توسط اکثر صاحب نظران و کارشناسان اقتصادی و مالیاتی، از جمله بانک جهانی و صندوق بین المللی پول، تأیید شده است. در واقع، این مالیات به عنوان رایج ترین مالیات در دنیای امروز شناخته میشود و در بسیاری از کشورها به منظور تأمین عدالت اجتماعی بیشتر نسبت به سایر مالیاتها و بدون تخریب حافظه سرمایه گذاری و تولید، به عنوان یک منبع جدید برای افزایش درآمد های دولت به کار گرفته شده است.

ارزش افزوده ارزشی است که در هر مرحله از مراحل تولید (یا واردات)، توزیع و مصرف به کالا یا خدمات، افزوده میشود تا زمانی که آن کالا به دست مصرف کننده نهایی برسد. بنابراین مالیات بر ارزش افزوده نیز مالیاتِ ارزشِ افزوده شده به آن کالا میباشد که در هر مرحله به بهای کالا اضافه میشود و توسط فروشنده از خریدار دریافت و به اداره امور مالیاتی پرداخت میشود. به همین دلیل مالیات بر ارزش افزوده از جمله مالیاتهای غیر مستقیم محسوب میشود.

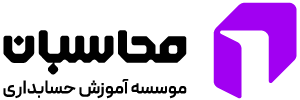

تاریخچه مالیات بر ارزش افزوده

این مالیات نخستین بار در سال ۱۹۵۱ به منظور فائق آمدن بر مسائل مالی کشور آلمان بعد از جنگ جهانی طرح ریزی گردید. این مالیات تا سال ۱۹۵۴ اجرایی نگردید و در ابتدا کشورهای فرانسه و برزیل دانمارک و آلمان اقدام به اجرای آن نمودند. کره جنوبی نیز اولین کشور آسیایی بود که در سال ۱۹۷۷ آن را اجرا نمود و امروز در حدود ۱۵۰ کشور آن را را اجرا نمودهاند.

بیشتر بخوانید: تفاوت مالیات عملکرد و مالیات ارزش افزوده

در کشور ما نیز لایحهی قانون مالیات بر ارزش افزوده در دی ماه سال ۱۳۶۶ تقدیم مجلس شورای اسلامی گردید که پس از تصویب ۶ ماده از آن و بنا به تقاضای دولت به دلیل اجرای سیاست تثبیت قیمتها به صورت ناتمام به دولت برگشت دادهشد.

در سال ۱۳۷۰، دپارتمان امور مالی صندوق بین المللی پول نیز اجرای سیستم مالیات بر ارزش افزوده را توصیه کرد و با توجه به احساس نیاز و نظرات کارشناسان و متخصصان داخلی و بین المللی در رابطه با برقراری چنین نظام مالیاتی، برنامه اجرای این نظام مالیاتی در اواخر دهه ۱۳۷۰ مجدداً در دستور کار دولت جمهوری اسلامی قرار گرفت و نهایتاً لایحه تدوین و پس از سیر طولانی خود در شهریور ۱۳۸۱ به تصویب هیات وزیران رسید و در مهر ماه همان سال به مجلس شورای اسلامی ارائه شد و در اردیبهشت ماه سال ۱۳۸۷ به تصویب مجلس رسید. این قانون به صورت آزمایشی برای مدت ۵ سال در کشور به اجرا درآمد.

بیشتر بخوانید: قانون جدید ارزش افزوده

اصطلاحات قانون ارزش افزوده

ماده ۱) مفاهیم و اصطلاحات زیر، در قانون ارزش افزوده دارای تعاریف مشروحه ذیل میباشند:

- عرضه: واگذاری کالا یا ارائه خدمت بهغیر، از طریق هر نوع معامله یا عقد قانونی؛

- واردات: ورود کالا یا خدمت از خارج از کشور به قلمرو گمرکی کشور یا مناطق آزاد تجاری- صنعتی یا مناطق ویژه اقتصادی؛

- صادرات: صدور کالا یا خدمت به خارج از کشور؛

- مالیات و عوارض فروش: مالیات و عوارض متعلق به عرضه کالاها و ارائه خدمات مشمول مالیات و عوارض توسط مؤدی در یک دوره معین؛

- مالیات و عوارض خرید: مالیات و عوارض متعلق به خرید کالاها و خدمات مشمول مالیات و عوارض برای فعالیتهای اقتصادی مؤدی در یک دوره معین؛

- مالیات بر ارزشافزوده: مابهالتفاوت مالیات و عوارض فروش با مالیات و عوارض خرید در یک دوره معین؛

- عوارض: مبالغی که به موجب این قانون بههمراه مالیات برای شهرداریها و دهیاریها وضع میشود. در این قانون، هرجا مراد، نوع دیگری از عوارض بوده، به صراحت بیان شده است؛ از جمله عوارض واحدهای آلایندگی و عوارض سالانه خودرو

- مؤدی: شخصی است که به عرضه کالا، ارائه خـدمت، واردات یا صـادرات مبادرت مینماید.

- دوره مالیاتی: دوره مالیاتی هر سهماه میباشد و منطبق بر فصول سال شمسی است.

- اعتبار مالیاتی: مالیات و عوارضی که مؤدی بابت خرید کالا (اعم از نهاده و کالای نهائی) یا خدمت به موجب این قانون پرداخت کرده است.

- معافیت مالیاتی: عدم تعلق مالیات و عوارض موضوع این قانون بر کالاها و خدمات.

- سازمان: سازمان امور مالیاتی کشور

بیشتر بخوانید: معافیت مالیات بر ارزش افزوده

ماده ۲- عرضه کالاها و ارائه خدمات در ایران و واردات و صادرات آنها، از لحاظ مالیات و عوارض مشمول مقررات این قانون است.

❗ نکته 3: مطابق ماده 2 همه افرادی که اقدام به عرضهی کالا و خدمات و همچنین واردات و صادرات آنها مینمایند، مشمول این قانون میباشد. البته باید در نظر داشت که معمولاً اولین مواد قانونی در هر بخش از قوانین مالیاتی اقدام به تعریف دامنهی کلی قانون مینماید. در ادامه اگر بخشی از فعالیتها یا افراد از اجرای آن قانون معاف شدهباشند، اعلام میگردد.

بنابراین درست است که در این ماده، بخش صادرات را نیز مشمول این قانون دانسته است اما با در نظرگرفتن مواد قانونی 10 متوجه میشویم که صادرات از پرداخت مالیات بر ارزشافزوده معاف شدهاست اما از ارائهی گزارشات و تکالیف مالیاتی دیگر معاف نگردیدهاست. بنابراین توصیه میگردد که صرفاً با مطالعهی یک مادهی قانونی اقدام به تصمیمگیری و نتیجهگیری نکنید و همیشه برای درک بهتر یک موضوع مرتبط با قانون باید مواد قانونی مختلف و بخشنامههای پیرو آن را نیز مطالعه نمود تا بتوان در اینرابطه بهتر نتیجهگیری کرد.

ماده 1 بند الف- عرضه: واگذاری کالا یا ارائه خدمت بهغیر، از طریق هر نوع معامله یا عقد قانونی؛

❗ نکته 4: مطابق این بند عرضهی کالا از طریق هر نوع معامله یعنی از قبیل فروش، هدیه، صلح، عرضهی کالا به خود، فروش اقساطی، اجاره و هر شیوهی دیگری مشمول این قانون میباشد.

❗ نکته 5:در این بند به واژه ((غیر)) توجه نمائید اگر شرکتی کالایی را تولید نماید و این کالا را مجدد در شرکت خود استفاده نماید مشمول مالیات بر ارزش افزوده نخواهد بود این درحالی است که در قانون قبلی کالای تولیدی که عرضه به خود بود مشمول مالیات می گردید. اما مطابق تبصره 1 ماده عرضه به خود فقط برای اشخاص حقیقی مشمول مالیات است و برای اشخاص حقوقی معاف از مالیات محسوب میگردد.

تبصره 1 ماده 2: کالاها و خدمات مشمول موضوع این قانون که توسط مؤدیان حقیقی خریداری، تحصیل یا تولید میشود، در صورتی که برای مصارف شخصی برداشته شود عرضه کالا به خود محسوب میشود و مشمول مالیات و عوارض خواهد شد. در صورتیکه عرضه کالا به خود برای استفاده شغلی باشد مشمول مالیات و عوارض نخواهد شد.

بند ح ماده 1- مؤدی: شخصی است که به عرضه کالا، ارائه خـدمت، واردات یا صـادرات مبادرت مینماید.

❗ نکته 6: مطابق بند فوق که همهی افرادی که به عرضهی کالا و خدمات میپردازند، مشمول این قانون هستند اما ما باید دقت کنیم که مطابق مادهی 13 ثبتنام و تاریخ مشمولیت هر یک از مؤدیان توسط سازمان امور مالیاتی تعیین میگردد.

بیشتر بخوانید: وظایف مودیان قانون مالیات ارزش افزوده

ماده ۱۳- پس از راهاندازی سامانه مودیان، همه مشمولان این قانون موظفند به ترتیبی که سازمان مقرر و اعلام میکند، در سامانه مزبور ثبت نام نموده و معاملات خود را در آن ثبت نمایند. ثبت معاملات (خرید و فروش) در سامانه مؤدیان، به منزله ثبت در دفاتر قانونی است. تا آن زمان، ترتیبات ثبتنام، نحوه ارائه اظهارنامههای مالیاتی و رسیدگی به آنها حسب مقررات قانون مالیات بر ارزش افزوده مصوب ۱۳۸۷/۲/۱۷ و اصلاحات بعدی آن است. در سایر موارد، مفاد این قانون جاری است.

بیشتر بخوانید: اظهارنامه ارزش افزوده

❗ نکته 7: سازمان امور مالیاتی نیز به منظور رعایت مواد قانونی فوق تاکنون طی 10 مرحله، اقدام به شناسایی و دعوت از مؤدیان مشمول این قانون نمودهاست که البته هنوز افرادی هستند که از نظر مادهی 1 و 2 مشمول قانون میباشند اما با توجه به اختیار سازمان امور مالیاتی در مادهی 13 سازمان هنوز صلاح ندیدهاست که این افراد در سامانه مالیات بر ارزش افزوده ثبتنام نمایند.

❗ نکته 8: برای اینکه یک مودی (حقیقی یا حقوقی) مشمول قانون شود و اقدام به ثبت نام ارزش افزوده و تکالیف مالیاتی شود باید به دو مورد توجه نمود 1- آیا کالا و خدماتی که عرضه می کند مشمول مالیات بر ارزش افزوده است یا به عبارت دیگر کالا و خدمات آن مشمول معافیت موضوع ماده 9 نباشد. و 2- آیا طی یکی از 10 مرحله فراخوان مشمول ثبت نام شده است ؟

اگر پاسخ به هر دو سوال بلی بود باید اقدام به ثبت نام و اجرای کامل قانون نماید اما در صورتی که پاسخ یک یا هر دو سوال خیر بود نیازی به ثبت نام و اجرای قانون نیست.

قسمت هفتم پادکست ارزش افزوده

اشخاص مشمول مالیات بر ارزش افزوده

فراخوان مرحله اول ارزش افزوده ۱۳۸۷/۰۷/۰۱

مشمولین مرحله اول ثبت نام در نظام مالیات بر ارزش افزوده، کلیه اشخاص حقیقی و حقوقی واجد حداقل یکی از شرایط زیر میباشد:

الف)کلیه وارد کنندگان

ب)کلیه صادر کنندگان

ج)کلیهی فعالان اقتصادی که مجموع فروش کالاها و ارائه خدمات آنها در سال ۱۳۸۶ سه میلیارد ریال یا بیشتر بوده است.

د)کلیهی فعالان اقتصادی که مجموع فروش کالاها و ارائه خدمات آنها در پنج ماههی آغازین سال ۱۳۸۷، یک میلیارد و دویست پنجاه میلیون ریال یا بیشتر بودهاست.

بیشتر بخوانید: اشخاص مشمول مالیات ارزش افزوده

تبصره: آن دسته از فعالان اقتصادی که صرفاً به عرضه کالاها و خدمات معاف از این نظام مالیاتی (بر اساس مفاده ماده ۱۲ قانون) اشتغال دارند، از ثبت نام در این مرحله معاف میباشند، بدیهی است فعالانی که به عرضه توأم کالاهای مشمول و معاف اشتغال داشته و حداقل یکی از شرایط فوق را دارند، مشمول این تبصره نبوده و موظف به ثبت نام در این مرحله میباشند.

فراخوان مرحله دوم ارزش افزوده ۱۳۸۸/۰۷/۰۱

فعالان اقتصادي مشمول مرحلهی دوم ثبت نام و اجراي نظام ماليات بر ارزش افزوده به شرح زير اعلام ميگردند:

كليه اشخاص اعم از حقيقي و حقوقي، صرفنظر از ميزان فعاليت، كه مشمول مرحله اول ثبت نام در نظام ماليات بر ارزشافزوده نگرديدهبودهاند، شاغل به فعاليت در هر يك از موضوعات مندرج در بند (الف) ماده (96) قانون مالياتهاي مستقيم (بجز فعاليتهاي معاف موضوع ماده 12 قانون ماليات بر ارزشافزوده) به شرح زير، مشمول مرحلهی دوم ثبت نام و اجراي اين نظام مالياتي ميباشند:

1.كارخانهها و واحدهاي توليدي كه براي آنها جواز تأسيس و پروانهي بهرهبرداري از وزارتخانهي ذيربط صادر شده يا ميشود.

2.بهرهبرداران معادن

3.ارائه دهندگان خدمات حسابرسي، حسابداري و دفترداري و همچنين خدمات مالي

4.حسابداران رسمي شاغل و مؤسسات حسابرسي عضو جامعهی حسابداران رسمي ايران

5.ارائه دهندگان خدمات مديريتي و مشاورهاي

6.ارائه دهندگان انواع خدمات انفورماتيك، رايانهاي اعم از سخت افزاري، نرم افزاري و طراحي سيستم

7.متلها و هتلهاي سه ستاره و بالاتر

8.بنكداران، عمده فروشها، فروشگاههاي بزرگ، واسطههاي مالي، نمايندگان توزيع كالاهاي داخلي و وارداتي و صاحبان انبارها

9.نمايندگان مؤسسههاي تجاري و صنعتي، اعم از داخلي و خارجي

10.مؤسسات حمل و نقل موتوري و باربري داراي مجوز از مراجع ذيربط، زميني، دريايي و هوايي باربري (به استثناء واحدهايي كه صرفاً به امر حمل و نقل مسافر اشتغال دارند)

11.مؤسسات مهندسي و مهندسي مشاور

12.مؤسسات تبليغاتي و بازاريابي

بنا به اختيار حاصل از ماده (18) قانون ماليات بر ارزشافزوده و با توجه به اينكه ثبتنام و آموزش مؤديان مشمول مرحلهی دوم ثبت نام و اجراي اين نظام مالياتي تاكنون در سه مرحله به انجام رسيدهاست، تاريخ اجراي نظام ماليات بر ارزشافزوده در رابطه با مؤديان مشمول مرحلهی دوم ثبت نام به شرح زير اعلام ميگردد:

مؤديان مشمول مرحلهی دوم ثبت نام و اجراي نظام ماليات بر ارزشافزوده، مكلف به اجراي كليهی مقررات وتكاليف قانون ماليات بر ارزش افزوده، از جمله صدور صورتحساب، محاسبه، درج و وصول ماليات بر ارزش افزوده و عوارض متعلقه و همچنين تسليم اظهارنامه و پرداخت ماليات و عوارض متعلقه به صورت دورهاي، از تاريخ اول مهر ماه سال هزار و سيصد و هشتاد و هشت (1/7/1388) ميباشند.

فراخوان مرحله سوم ارزش افزوده ۱۳۸۹/۰۱/۰۱

در اجرای قانون مالیات بر ارزش افزوده، بدینوسیله فعالان اقتصادی (عرضه کنندگان کالا و ارائهدهندگان خدمات) مشمول مرحلهی سوم ثبت نام و اجرای نظام مالیات بر ارزش افزوده را به شرح زیر تعیین و اعلام مینماید:

الف- مشمولین مرحله سوم ثبت نام و اجرای قانون

در کلیه اشخاص حقیقی و حقوقی که بر اساس شرایط مراحل اول و دوم ثبت نام، مشمول اجرای نظام مالیات بر ارزش افزوده نگردیده اند، در صورتی که در سال 1387 یا 1388 مجموع فروش کالاها و ارائه خدمات (غیر معاف یا معاف و غیر معاف) آنها سه میلیارد ریال و بالاتر میباشد، مشمول مرحله سوم ثبت نام و اجرای قانون خواهندبود.

اشـخـاصـی کـه شـاغل به فـعالیتهای صـرفا مـعاف موضـوع ماده (12) قانون مالیات بر ارزش افزوده میباشند و همچنین اشخاص حقیقی مشمولین بندهای «ب» و «ج» ماده (96) قانون مالیاتهای مستقیم که به صورت صنفی فعالیت و تابع شورای اصناف کشور هستند، از ثبت نام در این مرحله مستثنی خواهندبود. اشخاص مزبور مکلفاند به هنگام خرید کالا و خدمات از مؤدیان مشمول و ثبت نام شده در این نظام مالیاتی ضمن دریافت صورتحساب، مالیات و عوارض متعلقه را به آنها پرداخت نمایند.

ضمنا: نحوه ثبت نام و اجرای قانون توسط اشخاص حقیقی مشمول بند «الف» ماده 96 قانون مالیاتهای مستقیم در اطلاعیه مرحله دوم (تاریخ اجرای قانون از 1/7/1388) اعلام شدهاست و در مورد مشمولین بندهای «ب» و «ج» ماده (96) قانون مزبور نیز در اطلاعیههای بعدی اعلام خواهد شد.

فراخوان مرحله چهارم ارزش افزوده ۱۳۸۹/۰۷/۰۱

در اجرای قانون مالیات بر ارزش افزوده و بر اساس هماهنگی و تفاهم به عمل آمده با وزارت بازرگانی و شورای اصناف کشور، بدینوسیله فعالان اقتصادی (عرضه کنندگان کالا و ارائه دهندگان خدمات) مشمول مرحله چهارم ثبت نام، آموزش و اجرای نظام مالیات بر ارزش افزوده را به شرح زیر تعیین و اعلام مینماید.

مشمولین مرحله چهارم ثبت نام و اجرای قانون کلیه اشخاص حقیقی و حقوقی که بر اساس شرایط مراحل اول، دوم و سوم ثبت نام، مشمول اجرای نظام مالیات بر ارزش افزوده نگردیدهاند، در صورتی که شاغل به فعالیتهای موضوع بند «ب» ماده «۹۶» قانون مالیاتهای مستقیم به شرح ذیل باشند، با هر میزان فروش یا درآمد مشمول مرحله چهارم ثبت نام، آموزش و اجرای قانون خواهند بود.

1.صاحبان کارگاه های صنعتی (اعم از صنفی و غیر صنفی که دارای حداقل برق سه فاز ۵۰ آمپر باشد)

2.فروشندگان طلا و جواهر

3.فروشندگان آهنآلات

4.صاحبان تالارهای پذیرایی و رستورانها

5.صاحبان متل و هتلهای یک و دو ستاره و هتل آپارتمان

6.صاحبان نمایشگاهها و فروشگاههای خودرو و بنگاه معاملات املاک

7.صاحبان تعمیرگاههای مجازخودرو

۸.چاپخانهداران

۹.صاحبان دفاتراسناد رسمی

۱۰.صاحبان مراکز ارتباطات رایانهای، دفاتر خدمات ارتباطی (دفتر خدمات مشترکین تلفن همراه و آژانسهای پستی) و دفاتر خدمات دولت الکترونیک (پلیس+۱۰ ) و دفاتر خدمات الکترونیک شهر

۱۱.صاحبان دفاترخدمات مسافرتی و جهانگردی

۱۲.صاحبان سینماها، تماشاخانههاو مکانهای تفریحی و ورزشی

اشخاصی که شاغل به فعالیتهای صرفاً معاف موضوع ماده«۱۲» قانون مالیات بر ارزش افزوده میباشند و همچنین اشخاص حقیقی مشمولین بند «ج» ماده «۹۶» قانون مالیاتهای مستقیم که به صورت صنفی فعالیت و تابع شورای اصناف کشور هستند، از ثبت نام در این مرحله مستثنی خواهند بود. اشخاص مزبور مکلفند به هنگام خرید کالا و خدمات از مؤدیان مشمول و ثبتنام شده در این نظام مالیاتی ضمن دریافت صورتحساب، مالیات و عوارض متعلقه را به آنها پرداخت نمایند.

فراخوان مرحله پنجم ارزش افزوده ۱۳۹۰/۰۷/۰۱

در اجرای قانون مالیات بر ارزش افزوده؛ فعالان اقتصادی (عرضه کنندگان کالا و ارائه دهندگان خدمات) مشمول مرحله پنجم ثبت نام و اجرای نظام مالیات بر ارزش افزوده را به این شرح تعیین و اعلام کرده است. همهی اشخاص حقوقی که تاکنون و براساس شرایط مراحل اول، دوم، سوم و چهارم ثبت نام، مشمول اجرای نظام مالیات بر ارزش افزوده نشده اند، در صورتی که در هر یک از سال های 1387، 1388 یا 1389 مجموع فروش کالاها و ارائهی خدمات (غیرمعاف یا معاف و غیرمعاف) آنها یک میلیارد ریال و بیشتر باشد مشمول مرحله پنجم ثبت نام و اجرای قانون خواهند بود.

همچنین همه اشخاص حقوقی که امسال یا قبل از سال 1390 ایجاد، تاسیس و به ثبت رسیده اند یا می رسند و حائز شرایط مذکور نشده اند، در صورتی که مجموع فروش کالا و ارایه خدمات (غیرمعاف یا معاف و غیرمعاف) آنها در سال 1390 یا سال های بعد، به یک میلیارد ریال و بیشتر برسد، از نخستین دوره مالیاتی بعد از رسیدن به آستانه مذکور، مشمول مرحله پنجم ثبت نام و اجرای قانون خواهند شد.

اشخاص حقوقی که صرفا به فعالیت عرضه کالا و ارائه خدمات معاف موضوع ماده 12 قانون مالیات بر ارزش افزوده اشتغال دارند، از ثبت نام و اجرای قانون در این مرحله مستثنی هستند.

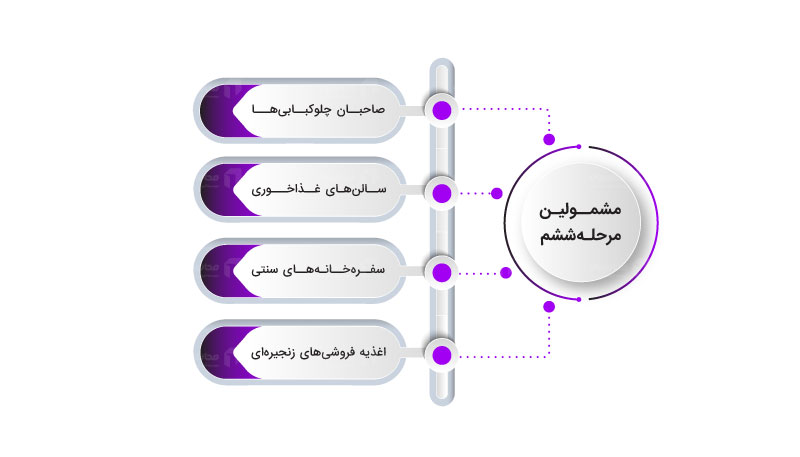

فراخوان مرحله ششم ارزش افزوده ۱۳۹۴/۰۱/۰۱

قابل توجه صاحبان چلوکبابی ها، سالنهای غذاخوری، سفره خانههای سنتی و سایر اغذیه فروشیهای زنجیرهای، فراخوان ثبت نام، آموزش و اجرای قانون مالیات بر ارزش افزوده از ابتدای سال 94 بنا به اختیارات حاصل از مقررات ماده «18» قانون مالیات بر ارزش افزوده، بدینوسیله فعالان اقتصادی (عرضه کنندگان کالا و ارائهدهندگان خدمات) مشمول مرحله ششم ثبت نام نظام مالیات بر ارزش افزوده به منظور آموزش و اجرای مقررات موضوع این قانون به شرح زیر تعیین و اعلام میگردد. مشمولین مرحله ششم ثبت نام اشخاص حقوقی و همچنین حقیقی (صرفنظر از مبلغ فروش سالانه) موضوع ماده «95» قانون مالیاتهای مستقیم که به فعالیتهای زیر اشتغال دارند:

– چلوکبابیها، سالنهای غذاخوری و سفره خانههای سنتی

-اغذیه فروشیهای زنجیرهای با مالکیت واحد و یا نام و نشان و عنوان واحد تجاری فارغ از مساحت محل کسب و کار و نوع مجوز

نکته مهم

فعالان اقتصادی که واجد شرایط مراحل اول تا پنجم ثبت نام و اجرای قانون مالیات بر ارزش افزوده بودهاند، حتی در صورت انطباق با شرایط مشمولیت مرحله ششم ثبت نام این نظام مالیاتی جزء مؤدیان مشمول مراحل قبلی ثبت نام و اجرای قانون محسوب و مکلف به اجرای مقررات از تاریخ شمول فراخوان مربوط، خواهند بود.

مهلت و نحوه انجام ثبت نام

1- از فعالان اقتصادی فراخوان شده دعوت میگردد از تاریخ درج اطلاعیه در جراید، به سامانه اینترنتی معاونت مالیات بر ارزش افزوده به نشانی www.evat.ir مراجعه و نسبت به ثبت نام در این نظام مالیاتی اقدام تا مقدمات لازم از جمله آموزش فعالان اقتصادی و … جهت اجرای قانون فراهم شود. ضمناً راهنمای چگونگی ثبت نام از طریق سامانه مزبور قابل دسترسی می باشد.

2- در صورت نیاز به آموزش قانون و مقررات مالیات بر ارزش افزوده مؤدیان میتوانند با مراجعه به سامانه یاد شده یا به ادارات کل امور مالیاتی استان و شهرستان ذیربط برای آموزش ثبت نام نمایند، تا اقدام لازم برای آموزش آنها به صورت رایگان به عملآید.

3- اتحادیههای صنفی ذیربط نیز در صورت نیاز اعضای آنان جهت آموزش میتوانند فهرست اعضای خود را به ادارات کل امور مالیاتی ذیربط اعلام تا اقدامات لازم جهت آموزش آنان انجام شود.

4- تاریخ اجرای سایر تکالیف مقرر در قانون از جمله طی فرآیند دریافت گواهینامه ثبت نام، وصول مالیات و عوارض ارزش افزوده از خریداران، ارائهی اظهارنامه و واریز مالیات و عوارض بر ارزش افزوده به حسابهای تعیین شده توسط سازمان امور مالیاتی کشور از ابتدای سال 1394 خواهد بود.

بیشتر بخوانید: گواهی ارزش افزوده

فراخوان مرحله هفتم ارزش افزوده ۱۳۹۵/۰۷/۰۱

بنا به اختیارات حاصل از مقررات ماده «18» قانون مالیات بر ارزش افزوده، بدینوسیله فعالان اقتصادي (عرضه کننـدگان کالا و ارائه دهندگان خدمات) مشمول مرحله هفتم ثبت نام نظام مالیـات بـر ارزش افـزوده بـه منظـور آمـوزش و اجـراي مقررات موضوع این قانون به شرح زیر تعیین و اعلام میگردند.

مشمولین مرحله هفتم اجرای قانون

کلیه اشخاص حقوقی فعال با هر حجم از فروش و یا درآمد (کالا و خدمت)، (به استثناي اشخاص حقوقی با فعالیتهـای صرفاً معاف موضوع ماده «12» قانون مالیات بر ارزش افزوده) که به موجب فراخوانهاي قبلی تـا کنون بـراي اجـرای قانون فراخوان نشدهاند، مشمول اجراي قانون خواهند شد.

اشخاص حقوقی که بعد از تاریخ اجراي فراخوان نیز ایجاد، تأسیس و به ثبت میرسـند و یـا شـروع بـه انجـام فعالیـت میکنند، در صورت فعالیت با هر حجم از فروش و یا درآمد (کالا و خدمت) از اولین دوره مالیاتی بعد از شروع فعالیت، عرضه کالا و ارائه خدمات) مشمول اجراي قانون میباشند.

نکته مهم

فعالان اقتصادي که واجد شرایط مراحل اول تا ششم ثبت نام و اجراي قانون مالیات بـر ارزش افـزوده بـودهانـد، حتـی در صورت انطباق با شرایط مشمولیت مرحله هفتم ثبت نام این نظام مالیـاتی جـز و مؤدیـان مشـمول مراحـل قبلـی ثبـت نـام و اجراي قانون محسوب و مکلّف به اجراي مقررات از تاریخ شمول فراخوان مربوط، خواهند بود.

تاریخ اجراي قانون اشخاص حقوقی مشمول این فراخوان، از تاریخ 1395/07/01 مکلف به اجراي سایر تکالیف مقرر در قانون از جملـه وصـول مالیات و عوارض ارزش افزوده از خریداران، ارائه اظهارنامه و واریز مالیات و عوارض بـر ارزش افـزوده بـه حسـابهـاي تعیین شده توسط سازمان امور مالیاتی کشور می باشند. این اطلاعیه در حکم بخشنامه براي ادارات کل امور مالیاتی، اتحادیههاي ذیربط و سـایر مجـامع و تشـکل هـا محسـوب میگردد.

فراخوان مرحله هشتم ارزش افزوده ۱۳۹۹/۰۱/۰۱

قابـل تـوجه جایگاهداران سوخت

فراخوان مشمولان مرحله هشتم اجرای نظام مالیات بر ارزش افزوده

با عنایت به مفاد جزء (پ) بند (3) ماده (2) آییننامه اجرایی بند (الف) تبصره (14) ماده واحده قانون بودجه سال 1399 کل کشور و اختیارات حاصل از مقررات ماده (18) قانون مالیات بر ارزش افزوده کلیه جایگاهداران سوخت (فرآوردههای نفت و گاز) با هر حجم از فروش و یا درآمد کالا و ارائه خدمات که به موجب فراخوانهای قبلی، تاکنون برای اجرای قانون فراخوان نشدهاند، مشمول اجرای قانون مالیات بر ارزش افزوده از ابتدای سال 1399خواهند شد.

اشخاص مذکور که بعد از تاریخ اجرای فراخوان نیز ایجاد، تأسیس و به ثبت میرسند و یا شروع به انجام فعالیت میکنند، در صورت فعالیت با هر حجم از فروش و یا درآمد (کالا و خدمت) مشمول اجرای قانون از تاریخ شروع فعالیت میباشند.

نکته مهم

جایگاهداران که واجد شرایط فراخوانهای یادشده قبلی و اجرای قانون مالیات بر ارزش افزوده بودهاند، حتی در صورت انطباق با شرایط مشمولیت مرحله هشتم ثبتنام این نظام مالیاتی جزو مودیان مشمول مراحل قبلی ثبتنام و اجرای قانون محسوب و مکلف به اجرای مقررات از تاریخ شمول فراخوان مربوط، خواهند بود.

کارمزد و مالیات و عوارض ارزش افزوده جایگاهداران در قیمتهای تکلیفی فرآوردههای نفت و گاز لحاظ شده است و جایگاهداران اجازه وصول مالیات و عوارض ارزش افزوده مازاد بر قیمت تعیینشده را از خریداران سوخت ندارند.

مهلت و نحوه انجام ثبتنام

از فعالان اقتصادی فراخوانشده دعوت میگردد از تاریخ درج اطلاعیه در جراید، در صورت ثبتنام در سامانه عملیات الکترونیک مالیاتی(ثبتنام الکترونیک) به نشانی tax.gov.ir نسبت به تکمیل آن و در صورت عدم ثبتنام نسبت به ثبتنام در سامانه فوقالذکر اقدام نمایند.

تاریخ اجرای قانون: اشخاص مشمول این فراخوان، از تاریخ 1399/1/1 مکلف به اجرای تکالیف مقرر در قانون از جمله وصول مالیات و عوارض ارزش افزوده نسبت به کارمزد فروش فرآورده و فروش سایر کالاها و خدمات از خریداران کالا و خدمات، ارائه اظهارنامه و واریز مالیات و عوارض بر ارزش افزوده به حسابهای تعیینشده توسط سازمان امور مالیاتی کشور میباشند.

این اطلاعیه در حکم بخشنامه برای ادارات کل امور مالیاتی، اتحادیههای ذیربط و سایر مجامع و تشکلها محسوب میگردد.

فراخوان مرحله نهم ارزش افزوده ۱۴۰۲/۰۴/۰۱

قابل توجه صاحبان واحدهای تهیه غذا (آشپزخانهها) و کافی شاپها

فراخوان ثبت نام و اجراي قانون مالیات بر ارزش افزوده

از ابتداي تیر ماه سال 1402 به موجب ماده (۱۳) قانون مالیات بر ارزش افزوده مصوب 1400/03/02، از آنجایی که تا زمان راهاندازی سامانه مودیان ترتیبات ثبت نام حسب مقررات قانون مالیات بر ارزش افزوده مصوب ۱۳۸۷ میباشد، لذا بنــا بــه اختیــارات حاصــل از مقــررات مــاده (18) قــانون مالیــات بــر ارزش افــزوده مصوب1387/02/17،

كليه اشخاص حقيقي و حقوقي كه براساس شرایط فراخوانهای مراحل اول تا هشتم ثبت نام و اجراي قانون مالیات بر ارزش افزوده تاکنون مشمول اجراي این نظام مالیاتی نشدهاند، در صورت اشتغال به فعاليتهاي ذيل با هر ميزان فروش يا درآمد، مشمول مرحله نهم ثبت نام محسوب و مکلف به اجراي مقررات قانون از ابتدای تیرماه سال 1402 خواهند بود.

- تهیه و ارائه انواع غذا به صورت بیرون بر (آشپزخانهها و کیترینگ ها) اعم از صنعتی یا خانگی

- کافی شاپها.

نکته مهم

فعالان اقتصادی که واجد شرایط مراحل اول تا هشتم ثبت نام و اجراي قانون مالیات بر ارزش افزوده بوده انـد، حتـی در صورت انطباق با شرایط مشمولیت مرحله نهم ثبت نام این نظام مالیاتی جزء مؤدیان مشمول مراحل قبلی ثبت نام و اجرای قانون محسوب و مکلف به اجراي مقررات از تاریخ شمول فراخوان مربوط، خواهند بود.

این اطلاعیه در حکم بخشنامه براي ادارات کل امور مالیاتی، اتحادیههای ذیربط و سـایر مجـامع و تشـکلهـا محسـوب میگردد.

فراخوان مرحله دهم ارزش افزوده ۱۴۰۲/۱۰/۰۱

به موجب ماده (13) قانون مالیات بر ارزش افزوده مصوب 1400٫03٫02. از آنجایی که تا زمان راه اندازی کامل سامانه مودیان ترتیبات ثبت نام حسب مقررات قانون مالیات بر ارزش افزوده مصوب 1387 می باشد.

لذا بنا به اختیارات حاصل از مقررات ماده (18) قانون مالیات بر ارزش افزوده مصوب 1387٫02٫17 کلیه فعالان اقتصادی که بر اساس شرایط فراخوان های مراحل اول تا نهم ثبت نام و اجرای قانون مالیات بر ارزش افزوده تاکنون مشمول اجرای این نظام مالیاتی نشده اند. در صورت اشتغال به فعالیت های زیر با هر میزان فروش با درآمد ثبت نام محسوب و مکلف به اجرای مقررات قانون خواهند بود.

- فروشندگان حیوانات خانگی شامل سگ گربه ماهی و پرنده زینتی و حیوانات وحشی و کلیه مراکز درمانی بیمارستان ها و کلینیک های دامپزشکی و تمامی ارائه دهندگان هرگونه خدمات به این حیوانات

- فروشندگان انواع غذا لوازم و تجهیزات حیوانات خانگی موضوع بند (1) فوق از قبیل پت شاب ها

- فروشندگان انواع ادوات و آلات موسیقی از هر نوع

- ارائه دهندگان خدمات اخذ پذیرش تحصیلی و مشاوره و راهنمایی در امور تحصیلی خارجی

- ارائه دهندگان خدمات ماساژ از هر نوع

- ارائه دهندگان خدمات طرح و نقشه بهره برداری از معادن و مشاوره فنی حفاری، آتشباری و انفجار معدن

- صاحبان آتلیه های عکس و فیلم

- ارائه کنندگان خدمات مربوط به برگزاری سمینار، همایش کنفرانس جشنواره گردهمایی و انواع مراسم

- فروشندگان انواع عینک آفتابی و لنزهای تماسی

- فروشندگان انواع ضایعات فلزی

- فروشندگان قهوه کاکائو نسکافه پودر و خمیر حاصل از آن ها

- فروشندگان انواع لوازم و تجهیزات حفاظتی از قبیل دزدگیر

نکته مهم

- فعالان اقتصادی که واجد شرایط مراحل اول تا نهم ثبت نام و اجرای قانون مالیات بر ارزش افزوده بوده اند، حتی در صورت انطباق با شرایط مشمولیت مرحله دهم ثبت نام این نظام مالیاتی جز مودیان مشمول مراحل قبلی ثبت نام و اجرای قانون محسوب و مکلف به اجرای مقررات از تاریخ شمول فراخوان مربوط خواهند بود.

- کلیه فعالان اقتصادی با فعالیت عرضه کالا و ارائه خدمات معاف موضوع ماده ۹ قانون مالیات بر ارش افزوده مصوب ۱۴۰۰/۰۳/۰۲ که مشمول فراخوانهای قبلی بوده اند، ملرم به ثبت نام و ارائه اظهارنامه مالیات بر ارزش افزوده می باشند.

تاریخ مشمولیت ارزش افزوده

تعیین اینکه مؤدی از چه تاریخی و در چه مرحله از مراحل هشت گانه فراخوان، مشمول مالیات ارزش افزوده میباشد بسیار اهمیت دارد. زیرا اگر یک مؤدی به اشتباه خود را در مرحلهای بالاتر ثبت نام نماید و در زمان رسیدگی، سازمان امور مالیاتی متوجه چنین اشتباهی شود مؤدی را از همان تاریخ که باید ثبتنام میکرده است، مشمول قانون میداند. بنابراین همه فروشهایی که مشمول قانون بوده است و مؤدی اقدام به وصول و پرداخت مالیات آنها نکردهاست را شامل میشود. در این صورت مؤدی علاوه بر پرداخت اصل مالیات باید نسبت به پرداخت جرائم موضوع ماده 36 و 37 قانون ارزش افزوده و همچنین ماده 22 قانون پایانه فروشگاهی و سامانه مودیان نیز اقدام کند.

بنابراین هرگاه مؤدیان مالیاتی بخواهند در این رابطه تصمیمگیری نمایند که مشمول کدام یک از مراحل میباشند باید فراخوانهای صادره از طرف سازمان امور مالیاتی را به دقت مطالعه نمایند و مرحله مشمولیت خود را به درستی انجام دهند.

البته اگر مؤدی اقدام به تعیین اشتباه دوره مشمولیت خود نموده باشد و این امکان برای او وجود داشتهباشد که به مشتریان قبلی خود که مالیات و عوارض ارزش افزوده را از آنها دریافت نکردهاست مراجعه نمایند، میتوانند با صدور صورتحساب اصلاحی اقدام به مطالبه مالیات از آنها نماید.

البته این راهکار که در قانون پیشبینی شدهاست، در عمل نمیتواند برای همه افراد کارایی داشته باشد زیرا در ابتدا باید فروشنده امکان دسترسی به مشتریان قبلی خود را داشته باشد و همچنین خریداران نیز حاضر به پرداخت این مالیات به شخص فروشنده باشند. البته خریداران چنین وظیفه ای را دارند که حتی با وجود تسویهی معامله در صورتی که شخص فروشنده صورتحساب اصلاحی جهت مطالبه مالیات صادر نماید، پرداخت کنند اما در عمل این دو شرط بسیار مشکل خواهد بود.

بیشتر بخوانید: تخلفات مالیات ارزش افزوده

کالاها و خدمات معاف از ارزش افزوده

همه کالاها و خدمات مشمول قانون مالیات بر ارزش افزود هستند. به جز مواردی که در ماده 9 و 10 قانون و یا بخشنامههای مرتبط با آن معاف شدهاند.

ماده ۹: عرضه کالاها و ارائه خدمات زیر از پرداخت مالیات و عوارض معاف میباشد:

الف- کالاها معاف از ارزش افزوده

– محصولات کشاورزی فرآوری نشده؛

2- دام و طیور زنده، آبزیان، زنبور عسل و نوغان؛

3- انواع کود، سم، بذر و نهال؛

4- آرد خبازی، نان، گوشت، قند، شکر، برنج، حبوبات و سویا، شیر، پنیر، روغن نباتی و شیرخشک مخصوص تغذیه کودکان؛

5- کتاب، مطبوعات، دفاتر تحریر و انواع کاغذ چاپ، تحریر و مطبوعات؛

6- کالاهای اهدایی به صورت بلاعوض به وزارتخانهها، موسسات دولتی و نهادهای عمومی غیردولتی با تایید هیات وزیران و حوزههای علمیه با تایید حوزه گیرنده هدایا؛

7- کالاهایی که همراه مسافر و برای استفاده شخصی تا میزان معافیت مقرر طبق مقررات صادرات و واردات، وارد کشور میشود. مازاد بر آن طبق مقررات این قانون مشمول مالیات خواهد بود؛

8- اموال غیر منقول؛

9- انواع دارو، لوازم مصرفی درمانی، خدماتدرمانی (انسانی، حیوانی و گیاهی) و خدمات توانبخشی و حمایتی؛

10- خدمات مشمول مالیات بر درآمد حقوق، موضوع قانون مالیاتهای مستقیم ؛

11 -خدمات بانکی و اعتباری بانکها، موسسات و تعاونیهای اعتباری و صندوقهای قرضالحسنه مجاز و صندوق تعاون؛

12- خدمات حمل و نقل عمومی و مسافری درون و برون شهری جادهای، ریلی، هوایی و دریایی؛

13- فرش دستباف؛

14- انواع خدمات پژوهشی و آموزشی که طبق آئیننامهای که با پیشنهاد مشترک وزارتخانههای علوم تحقیقات و فناوری، امور اقتصادی و دارایی، بهداشت،

درمانوآموزشپزشکی، آموزشوپرورش و کار و اموراجتماعی ظرفمدت ششماه ازتاریخ تصویب اینقانون به تصویب هیاتوزیران میرسد؛

15- خوراک دام و طیور؛

16- رادار و تجهیزات کمک ناوبری هوانوردی ویژه فرودگاهها بر اساس فهرستی که به پیشنهاد مشترک وزارت راه و ترابری و وزارت امور اقتصادی و دارایی تهیه و ظرف مدت شش ماه از تاریخ تصویب این قانون به تصویب هیات وزیران میرسد؛

17- اقلام با مصارف صرفا دفاعی (نظامی و انتظامی) و امنیتی بر اساس فهرستی که به پیشنهاد مشترک وزارت دفاع و پشتیبانی نیروهای مسلح و وزارت امور اقتصادی و دارایی تهیه و به تصویب هیات وزیران میرسد. فهرست مذکور از اولین دوره مالیاتی پس از تصویب هیات وزیران قابل اجراءخواهد بود.

ب- خدمات معاف از ارزش افزوده

۱- خدمات درمانی، تشخیصی و پیشگیری، خدمات توانبخشی و حمایتی و خدمات آرامستانها؛

۲- خدمات درمانی و پیشگیری دامی و گیاهی، واحدهای ماشینیکردن (مکانیزاسیون) آب کشاورزی، کشت بافت و تولید اندامهای تکثیری گیاهان؛

۳- خدمات زینک، چاپ، انتشار روزنامه اعم از کاغذی یا الکترونیکی، کتاب، نشریه و خدمات نشر و توزیع آنها به استثنای مؤسسات کمک آموزشی و کنکور و هرگونه تبلیغات کالاها و خدمات داخلی در روزنامهها و نشریات؛

۴- ارائه خدماتی که مابهازای آن به صورت حقوق و دستمزد پرداخت میشود در صورتیکه مشمول فصل مالیات بر درآمد حقوق موضوع قانون مالیاتهای مستقیم باشد؛

تبصره: در ارائه خدمت توسط شرکتهای تأمین نیروی انسانی و شرکتهایی که از طریق قراردادهای حجمی خدمات خود را با در اختیار گذاشتن نیروی کار به متقاضی ارائه میکنند (مانند شرکتهای ارائهدهنده خدمات پرستاری و خدمات نظافتی)، بخشی از قرارداد که مربوط به هزینههای حقوق و دستمزد است، معاف میباشد. حکم این بند مشروط به تأیید میزان حقوق و دستمزد و مزایا توسط سازمان بیمهگر است.

۵- عملیات و خدمات بانکی شامل دریافت سپرده، اعطای تسهیلات و یا ایجاد اعتبار، ارائه ضمانتنامه و انتقال وجه در چهارچوب قوانین مربوط و مصوبات شورای پول و اعتبار؛

۶- خدمات اعتباری قرضالحسنه صندوقهای قرضالحسنه دارای مجوز فعالیت از بانک مرکزی جمهوری اسلامی ایران یا سایر مراجع مورد تأیید بانک مذکور و همچنین صندوقهای قرضالحسنه که به موجب قانون تأسیس شده یا میشوند؛

۷- خدمات مالی و اعتباری اعطای تسهیلات توسط صندوقهای حمایتی، ضمانت صادرات، سرمایهگذاری، بیمهای و پژوهش و فناوری که به موجب قانون یا با مجوز قانون تأسیس شده یا میشوند در چهارچوب اساسنامه آنها؛

۸- خدمات بیمههای زندگی، خدمات بیمههای محصولات کشاورزی، خدمات بیمه اجتماعی و درمان تکمیلی؛

۹- خدمات بازار سرمایه شامل خدمات معاملات و تسویه اوراق بهادار و کالا در بورسها و بازارهای خارج از بورس به تشخیص شورایعالی بورس و اوراق بهادار.

۱۰- خدمات انتشار و نقل و انتقال سهام، حق تقدم، سهمالشرکه و سایر اوراق بهادار موضوع بند (۲۴) ماده (۱) قانون بازار اوراق بهادار جمهوری اسلامی ایران مصوب ۱۳۸۴/۹/۱ با اصلاحات بعدی؛

۱۱- صدور و ابطال، نقل و انتقال واحدهای سرمایهگذاری صندوقهای سرمایهگذاری دارای مجوز از سازمان بورس اوراق بهادار؛

۱۲- منحصراً سود تسهیلات اعطائی شرکتهای واسپاری(لیزینگ) دارای مجوز فعالیت از بانک مرکزی جمهوری اسلامی ایران به مشتریان (مصرفکنندگان)؛

تبصره: مالیات بر ارزش افزوده بهای داراییها و اموال مورد واگذاری موضوع قرارداد شرکتهای واسپاری(لیزینگ) با مشتریان مشمول این فعالیت نمیباشند.

۱۳- خدمات حمل و نقل (اعم از بار و مسافر) درون و برونشهری و بینالمللی جادهای، ریلی و دریایی؛

۱۴- خدمات آموزشی، پژوهشی و ورزشی دارای مجوز از مراجع ذیصلاح طبق آییننامهای که با پیشنهاد مشترک وزارتخانههای امور اقتصادی و دارایی (سازمان)، علوم، تحقیقات و فناوری، آموزش و پرورش، تعاون، کار و رفاه اجتماعی، بهداشت، درمان و آموزش پزشکی، ورزش و جوانان و دفاع و پشتیبانی نیروهای مسلح و مرکز مدیریت حوزههای علمیه ظرف ششماه از تاریخ ابلاغ این قانون تهیه میشود و بهتصویب هیأت وزیران میرسد؛

۱۵- خدمات اقامتی هتلهای سه ستاره و پایینتر، مهمانپذیرها و سایر مراکز اقامتی دارای مجوز از وزارت میراث فرهنگی، گردشگری و صنایع دستی یا اتحادیههای ذیربط؛

۱۶- قدرالسهم هزینه مشترک (شارژ) دریافتی توسط شرکتهای خدماتی موضوع قانون نحوه واگذاری مالکیت و اداره امور شهرکهای صنعتی مصوب ۱۳۸۷/۲/۳۱ از واحدهای تولیدی، صنعتی و خدماتی مستقر در شهرکهای صنعتی بابت ارائه خدمات به آنها؛

۱۷- خدمات فنی، بازسازی، تعمیر و نگهداری کالاهای موضوع جزء (۱۷) بند «الف» این ماده که توسط مرکز وابسته به دستگاههای نظامی، انتظامی و امنیتی ارائه میشود، مطابق فهرستی که با تصویب وزرای دفاع و پشتیبانی نیروهای مسلح و امور اقتصادی و دارایی ابلاغ میشود؛

تبصره: در مواردی که دریافت وجه توسط یک مؤدی مستند به فروش کالا یا ارائه خدمت نیست، مانند دریافت هرگونه خسارت، درآمدهای حاصل از تسعیر داراییهای ارزی، انواع سود، انواع جریمه (مادامی که بخشی از بهای کالا و خدمات تلقی نگردد)، آورده نقدی یا غیرنقدی بهعنوان سرمایه و انواع کمکهای دولتی، عرضه خدمت محسوب نمیشود و مأخذ محاسبه مالیات و عوارض نمیباشد.

به این مقاله چه امتیازی میدهید؟

- 1

- 2

- 3

- 4

- 5

میانگین امتیاز 3.9 از 5 (9 رای)

دیدگاهتان را بنویسید